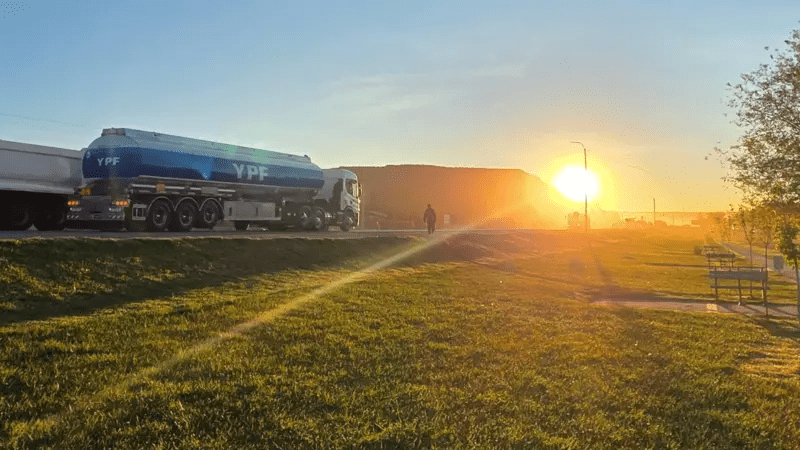

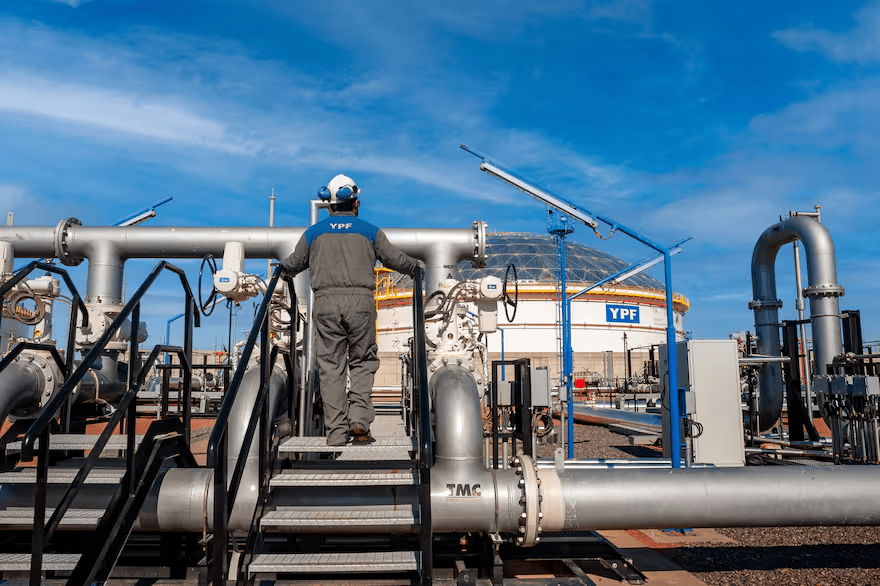

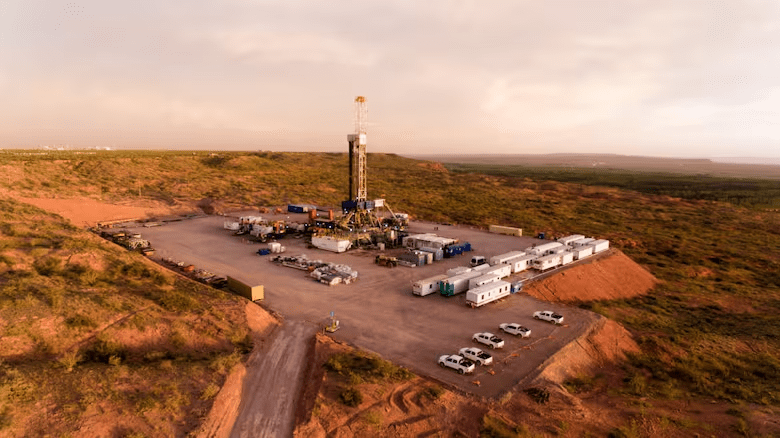

NEUQUÉN.– Prácticamente no circulan autos por esta ciudad. Las calles están colapsadas de camionetas 4×4 y combis, llenas de barro, lo que marca el ritmo que se vive en la provincia petrolera. Alrededor de US$10.000 millones invierten por año en total las empresas productoras de petróleo y gas en Vaca Muerta, la cuenca neuquina que en apenas 12 años pasó a explicar más del 56% del total de la oferta de hidrocarburos del país.

La demanda doméstica de gas y petróleo está prácticamente cubierta ya con la producción local. Por lo tanto, el tema de conversación en la Argentina Oil & Gas (AOG), que organiza el Instituto Argentino del Petróleo y del Gas (IAPG), es cómo hacer para aumentar las exportaciones.

Solamente este año, se calcula que el saldo comercial energético será positivo en US$5000 millones, una situación que no sucedía desde 2009 (con excepción a 2020, por la pandemia, que fue apenas superavitaria). Para tomar dimensión, el año pasado el saldo fue cero y en 2022, deficitario en más de US$4300 millones por el impacto del alza de los precios internacionales del gas luego de la invasión de Rusia a Ucrania. En apenas dos años, hubo un cambio en la balanza comercial energética de US$9300 millones.

Hacia adelante, pareciera que los planetas se alinearon para que la Argentina se convierta en el gran proveedor de gas de la región. Bolivia sufre una declinación acelerada de sus pozos gasíferos, mientras que Brasil está atravesando la sequía más grave de los últimos 74 años, lo cual redujo el nivel de sus represas hidroeléctricas al 49%, el más bajo desde 1930.

En la industria creen que Vaca Muerta podría estar produciendo 1,5 millones de barriles diarios para 2031, lo cual implicaría casi cuadriplicar la producción actual (403.000) en apenas seis años

Brasil tiene una matriz energética que depende prácticamente de la energía renovable, pero este mes, debido a la sequía, la participación de las hidroeléctricas en la generación total cayó del 74,5% al 43,5%, mientras que la de las plantas térmicas aumentó del 5% al 18%. Para depender menos de la naturaleza, el gobierno de Lula da Silva tiene planeado realizar al menos dos subastas el próximo año para duplicar la capacidad térmica para 2031, según informó la agencia EFE.

En este contexto, las empresas productoras en la Argentina empezaron a evaluar distintas maneras de exportar gas a Brasil. Mientras algunas señalan que se podría llegar por los gasoductos a través de Bolivia, usando la infraestructura existente que antes se utilizaba para importar gas, otros analizan las opciones de construir un ducto desde Uruguaiana hasta Porto Alegre, o extender el gasoducto Cruz del Sur que une Buenos Aires con Uruguay, para llegar al sur brasileño.

Hay otro grupo de empresas que consideran que la mejor forma de llegar es por barco, con gas natural licuado (GNL). Señalan que los costos son similares –US$8,5 el millón de BTU (medida inglesa que se utiliza en el sector), si se toma en cuenta un precio de boca de pozo de US$3,5–, y que esta manera se completa con la volatilidad de la matriz energética renovable de Brasil.

En cuanto a proyectos de GNL, la empresa Tecpetrol, de Grupo Techint, liderado por Paolo Rocca, se sumó a la contienda para construir una planta modular en Bahía Blanca, en las tierras que dejó vacante YPF tras elegir el puerto de Punta Colorada, en Río Negro, para levantar su mega iniciativa. Es un proyecto que hace varios años está en la carpeta de Tecpetrol, incluso cuando Horacio Marín, actual presidente y CEO de YPF, trabajaba para Techint, a cargo del yacimiento de gas Fortín de Piedra, que permitió demostrar la calidad del gas de Vaca Muerta.

A partir de julio de 2026, a través del oleoducto que conecta Vaca Muerta con Punta Colorada, se va a estar en condiciones de exportar 180.000 barriles diarios y para diciembre de ese año, 360.000 barriles; en 2027, se va a poder exportar al menos 400.000 barriles, que equivalen a un ingreso de divisas al país por US$15.000 millones anuales

La iniciativa más avanzada, sin embargo, es la de Pan American Energy (PAE), que anunció la llegada de un buque de licuefacción en 2027, que alquilará a la empresa noruega Golar, y que se amarrará en Río Negro. Se espera que otras productoras se sumen a este proyecto, en el que hay conversaciones avanzadas con YPF, Pampa Energía y la inglesa Harbour Energy, que compró el año pasado los activos locales de la alemana Wintershall Dea.

De manera paralela, YPF reiteró que seguirá adelante con el proyecto de GNL, más allá de la decisión que tome la malaya Petronas, quien le otorgó un waiver (exención) a YPF para que negocie abiertamente con otras empresas. La petrolera con control estatal podría firmar en las próximas semanas un nuevo memorando de entendimiento (MOU) con Shell, quien mostró interés en el proyecto, aunque sin comprometer por ahora nuevas inversiones.

Mientras tanto, las empresas también avanzan en dar un salto cuantitativo en las exportaciones de petróleo, donde la ventana de oportunidad es más chica que la del gas, que es considerado el combustible de transición y que reemplazará el consumo de carbón hasta que se desarrollen las renovables.

En petróleo, YPF anunció que a partir de noviembre se licitará el nuevo oleoducto que unirá Vaca Muerta con Punta Colorada, que permitirá al país duplicar sus exportaciones para 2026, ya que tendrá una capacidad de transporte de 360.000 barriles diarios.

Previamente, a partir de marzo próximo estarán finalizadas las obras de Oldelval para duplicar el ducto que conecta Vaca Muerta con Puerto Rosales, en Bahía Blanca, lo cual permitirá ampliar la capacidad de los actuales 300.000 barriles diarios a 530.000 en seis meses. Actualmente, hay empresas que deben transportar el petróleo de exportación por camiones desde Neuquén a Buenos Aires por la falta de transporte, lo cual es hasta seis veces más caro: cuesta alrededor de US$10 el barril en camión vs. US$1,5 por nuestro oleoducto. Por lo tanto, en 2025, finalmente, se terminará con el cuello de botella.

La Argentina, además, todavía tiene espacio para ampliar las exportaciones a Chile, donde está el ducto Otasa, que tiene una capacidad de 110.000 barriles diarios, de los cuales actualmente se están transportando 70.000.

Solucionado el problema de la falta de evacuación del crudo, en la industria creen que Vaca Muerta podría estar produciendo 1,5 millones de barriles diarios para 2031. Esto implicaría casi cuadriplicar la producción actual (403.000) en apenas seis años, ampliando aún más la balanza comercial energética.

En diseño, sustentabilidad y programación, Añelo Nuevo marca el futuro de la construcción en Vaca Muerta. La finalización del edificio está prevista para finales de XXX.